Séisme dans la Grande Distrib’ : cartographie d’un choc frontal entre Auchan et Intermarché

Le transfert de près de 300 magasins Auchan vers Intermarché / Netto constitue l’un des plus grands changements d’enseigne de ces dernières années dans la grande distribution. Cette transformation va modifier en profondeur les zones de chalandise, les équilibres concurrentiels locaux et la structure du maillage retail en France.

Grâce à notre expertise en géomarketing, en analyse de la concurrence et en modélisation des impacts magasin par magasin, nous décryptons ici les effets de ce repositionnement stratégique : enseignes les plus exposées, formats les plus sensibles, zones à risque concurrentiel et enjeux réglementaires.

Introduction : une opération qui redessine la carte du retail

L’alliance entre Auchan et Intermarché ne se limite pas à un simple changement de logo sur les façades. Avec le transfert de près de 300 supermarchés et hypermarchés Auchan sous pavillon Intermarché ou Netto, c’est l’architecture même des zones de chalandise qui est reconfigurée à l’échelle nationale.

Notre agence a accompagné de nombreux rapprochements d’enseignes ces dernières années, depuis la mesure de l’impact global pour les enseignes jusqu’à l’analyse fine des zones de chalandise locales.

Pour cette opération Auchan–Intermarché, nous avons modélisé l’onde de choc en croisant trois dimensions clés :

• la géographie réelle des déplacements (isochrones routiers et temps d’accès),

• la nature des formats en présence (hyper, super, proximité, discount, magasin populaire),

• l’intensité concurrentielle locale (nombre et puissance des enseignes en présence).

Sur cette base, nous avons classé l’impact sur chaque magasin concurrent en quatre niveaux : « Très probable », « Probable », « Peu probable » et « Non significatif ». Les résultats sont synthétisés dans la carte et les tableaux ci-dessous.

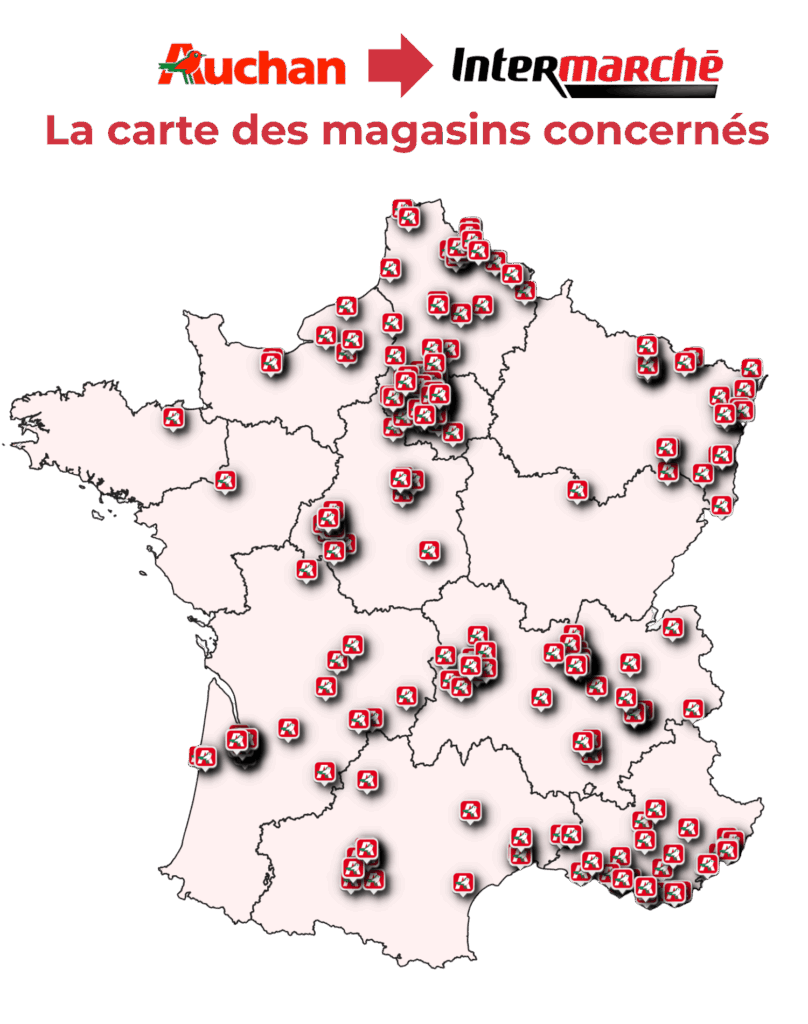

La carte de l’inde de choc

Répartition géographique des magasins Auchan transférés vers Intermarché/Netto et des zones d’impact concurrentiel modélisées (isochrones 15 minutes).

1. Un choc concurrentiel massif : plus de 2 000 magasins impactés

L’intégration des magasins Auchan vient se superposer à un réseau Intermarché déjà très dense. En projetant chaque nouveau point de vente dans son environnement concurrentiel immédiat, nous identifions :

• 2 040 magasins concurrents affectés dans leur zone de chalandise,

• dont 1 229 avec un impact jugé « Très probable » ou « Probable » (niveaux 1 + 2),

• 465 cas d’impact « Très probable » : ce sont les zones où le nouveau magasin Intermarché/Netto vient percuter frontalement un acteur existant sur un format comparable.

Les formats les plus exposés sont les supermarchés et les enseignes de proximité, qui concentrent naturellement les effets du repositionnement Auchan.

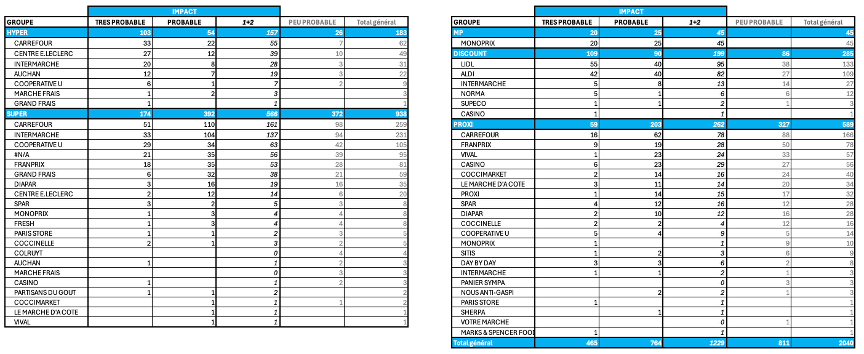

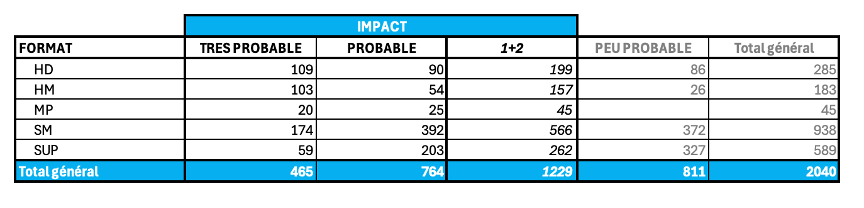

Synthèse de l’impact par format de magasin

| FORMAT | TRÈS PROBABLE | PROBABLE | 1+2 | PEU PROBABLE | TOTAL |

| Hard discount (HD) | 109 | 90 | 199 | 86 | 285 |

| Hypermarchés (HM) | 103 | 54 | 157 | 26 | 183 |

| Magasins populaires (MP) | 20 | 25 | 45 | 0 | 45 |

| Supermarchés (SM) | 174 | 392 | 566 | 372 | 938 |

| Proximité / supérettes (SUP) | 59 | 203 | 262 | 327 | 589 |

| Total général | 465 | 764 | 1 229 | 811 | 2 040 |

Les supermarchés (SM) concentrent à eux seuls près de la moitié des impacts forts (niveaux 1+2), suivis par la proximité et le hard discount. Les hypermarchés, moins nombreux, restent néanmoins très sensibles dès qu’un nouveau point de vente vient se positionner sur le même bassin de vie.

2. Carrefour, première cible : l’adversaire le plus exposé

Si l’opération se joue entre Auchan et Intermarché, c’est bien Carrefour qui apparaît comme le « dommage collatéral » numéro un.

En cumulant l’ensemble des formats (hyper, super, proximité, discount), notre matrice fait ressortir :

• 294 magasins Carrefour en impact direct (niveaux 1 + 2),

• dont 100 cas d’impact « Très probable » et 194 cas « Probable »,

• au total 487 magasins Carrefour concernés, si l’on inclut les impacts « Peu probables ».

Concrètement, Intermarché vient s’installer exactement là où Carrefour est historiquement fort : les supermarchés périurbains et urbains, et les zones où Carrefour Market structure le commerce de proximité. Dans ces territoires, l’arrivée d’un Intermarché mieux armé en achats et en MDD devrait déclencher une intensification immédiate de la guerre des prix et des opérations commerciales.

Principaux groupes impactés (tous formats confondus)

| GROUPE | TRÈS PROBABLE | PROBABLE | 1+2 | PEU PROBABLE | TOTAL |

| CARREFOUR | 100 | 194 | 294 | 193 | 487 |

| INTERMARCHÉ | 59 | 121 | 180 | 112 | 292 |

| LIDL | 55 | 40 | 95 | 38 | 133 |

| ALDI | 42 | 40 | 82 | 27 | 109 |

| FRANPRIX | 27 | 54 | 81 | 78 | 159 |

| COOPÉRATIVE U | 40 | 39 | 79 | 49 | 128 |

| CENTRE E.LECLERC | 29 | 24 | 53 | 16 | 69 |

| MONOPRIX | 22 | 28 | 50 | 13 | 63 |

| GRAND FRAIS | 7 | 32 | 39 | 20 | 59 |

| CASINO | 8 | 23 | 31 | 29 | 60 |

| AUTRES ENSEIGNES | 86 | 127 | 213 | 236 | 449 |

| TOTAL GÉNÉRAL | 465 | 764 | 1229 | 811 | 2 040 |

Carrefour est clairement l’enseigne la plus exposée, devant Intermarché lui‑même. On observe également une pression significative sur les discounters (Lidl, Aldi) et sur les enseignes urbaines (Franprix, Monoprix), dont les bassins de vie se recoupent de plus en plus avec ceux des nouveaux supermarchés Intermarché.

3. Le risque fratricide : une cannibalisation interne Intermarché à maîtriser

L’autre grand enseignement de la cartographie, c’est le risque de cannibalisation interne. En densifiant brutalement son maillage, le groupement Les Mousquetaires place de nombreux Intermarché existants en situation de concurrence frontale avec un « nouveau frère ».

Nos calculs indiquent :

• 180 magasins Intermarché déjà en place en impact direct (niveaux 1 + 2) avec un ex‑Auchan transféré,

• dont 59 en zone « Très probable » : un nouveau point de vente Intermarché ou Netto à quelques minutes à peine de leur parking.

Dans ces zones rouges, la question n’est pas de savoir s’il y aura cannibalisation, mais comment la gérer et quel sera son niveau. Plusieurs leviers s’offrent au groupement :

• différencier les formats (par exemple, transformer l’un des deux magasins en Netto, Contact ou Express),

• regrouper l’exploitation entre les mêmes adhérents pour transformer la concurrence frontale en complémentarité commerciale,

• segmenter les rôles : magasin orienté prix/volume vs magasin orienté service, frais, ou urbain.

Sans pilotage fin de ces cas sensibles, une partie du chiffre d’affaires additionnel attendu pourrait simplement se contenter de se déplacer d’un Intermarché à l’autre.

4. L’Autorité de la concurrence en embuscade : les zones à risque réglementaire

Au‑delà de la bataille commerciale, l’opération devra franchir l’étape clé du contrôle de l’Autorité de la concurrence. C’est particulièrement vrai dans les territoires où Intermarché est déjà très présent, parfois aux côtés d’un Auchan qui constituait jusqu’ici le dernier grand concurrent local.

Notre matrice repère 465 cas d’impact « Très probable » et 764 cas « Probable

». Parmi eux, plusieurs dizaines correspondent à des situations potentiellement sensibles :

• duopole Intermarché / Auchan qui se transforme en quasi‑monopole Intermarché,

• dépassement de seuils de part de marché cumulée dans un rayon isochrone restreint,

• raréfaction des alternatives pour le consommateur (éloignement des autres enseignes significatives).

Dans ces zones, l’Autorité pourrait exiger des remèdes : cession d’un magasin à un concurrent, changement d’enseigne, voire sortie du périmètre de l’accord pour certains sites. Pour des acteurs comme Système U, Lidl ou Aldi, ces arbitrages pourront se traduire par de véritables occasions de renforcer leur maillage à moindre frais.

5. Notre approche géomarketing : de la grande image aux micro‑zones de chalandise

L’ensemble de cette analyse repose sur une méthodologie éprouvée, que nous avons affinée au fil des grands rapprochements d’enseignes de ces dernières années.

1) Modélisation des isochrones réels

Nous travaillons non pas sur des cercles théoriques, mais sur des temps de trajet réels et les alternatives proposées aux consommateurs. Chaque magasin se voit ainsi attribuer une zone de chalandise potentielle, qui tient compte de la voirie, des barrières naturelles et du maillage concurrent.

2) Matrice Distance / Format

Pour chaque paire de magasins (nouveau vs existant), nous croisons la proximité géographique avec la comparabilité de l’offre : hyper vs hyper, super vs super, proximité vs proximité, discount vs discount, mais aussi les cas de concurrence croisée (par exemple hard discount vs supermarché à forte composante prix). C’est ce croisement qui permet de qualifier un impact comme « Très probable », « Probable » ou « Peu probable ».

3) Lecture multi‑échelles

L’intérêt de cette approche est de passer très vite de la vision macro (impact global enseigne, arbres de priorité par groupe) à la micro‑vision terrain (magasin par magasin, bassin par bassin). C’est cette granularité qui permet aux directions de réseau de prendre des décisions concrètes : fermeture, conversion, repositionnement, cession ou renforcement.

En combinant ces trois niveaux de lecture, nous transformons un accord national entre deux groupes en une carte opérationnelle claire pour chaque zone de chalandise locale.

Conclusion : une offensive de densification massive à piloter au scalpel

Le passage de près de 300 magasins Auchan sous pavillon Intermarché/Netto est bien plus qu’une opération immobilière. C’est une offensive de densification massive qui :

• place Carrefour en première ligne de feu,

• oblige Intermarché à orchestrer finement son propre réseau pour éviter la guerre fratricide,

• ouvre des fenêtres d’opportunité pour des outsiders prêts à saisir d’éventuelles cessions imposées.

Dans ce type de transformation, la différence se joue sur la qualité de la lecture géomarketing. C’est elle qui permet de passer du constat global (« Intermarché grandit») au plan d’action local magasin par magasin : où investir, où alléger, où céder, où attaquer.

C’est précisément à cette interface entre stratégie nationale et réalité terrain que notre agence se positionne, en apportant aux acteurs de la grande distribution des outils d’aide à la décision fondés sur des données, des modèles robustes et une connaissance fine des comportements de chalandise.

Annexes visuelles : exemples de tableaux d’impact